知っておきたい売却時の税金

不動産の売却は、単に物件を売るだけではなく、多岐にわたる手続きと計画が必要です。特に、売却時にかかる税金はしっかりと理解し、計画するべき重要な要素です。以下、主要な税金とその対策について解説します。

知っておきたい売却時の税金

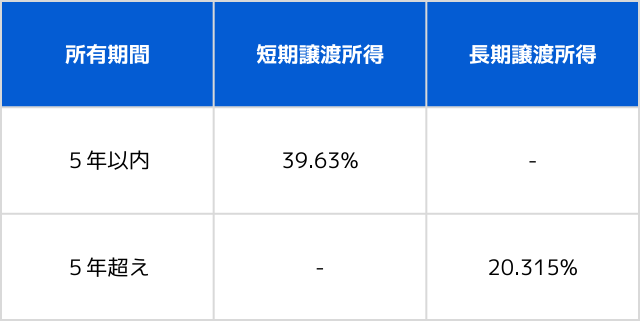

不動産の売却時に生じる利益を「譲渡所得」と称し、これに課せられる税金が譲渡所得税です。譲渡所得は、売却価格から取得価格や改修にかかった費用を差し引いた金額として計算されます。この税の税率は、所得の総額や物件の所有期間によって異なります。

所有期間の判断は、不動産を売却した年の1月1日時点での所有期間に基づきます。例を挙げると、2016年6月に購入し、2021年10月に売却した不動産は、実際の期間としては5年をわずかに超えます。とはいえ、売却した年(2021年)の1月1日時点では5年以内とみなされるため、短期譲渡所得として計算されます。この点を理解しておくことが重要です。

譲渡所得税には非課税や節税の特例が存在するため、適切な節税対策が求められます。

印紙税

売買契約書の作成には、印紙の貼付が必須とされています。この印紙の金額は、売却価格に基づいて確定します。ところが、2022年5月より新たな制度が導入され、不動産売買契約において電子契約が可能となりました。この電子契約の採用によって、印紙税の支払いを省略することができるため、手続きがよりスムーズに、かつ経済的に進められるメリットが生じます。

都市計画税・固定資産税

不動産を所有している間、毎年支払う必要がある税金です。売却年に関しての固定資産税は、売主が全額を負担するわけではありません。実際には、引渡日を基準に、売主と買主で日割り計算により精算されるのが通常の取り決めとなっております。

登録免許税と売主の登記義務について

物件の所有者を変更する際の登記にかかる税金は「登録免許税」と呼ばれます。この税金の額は、物件の価格や登記内容によって異なります。通常、登録免許税は買主が支払うものとなります。一方で、売主は特定のケースにおいて、住所変更登記や抵当権の抹消登記などの手続きが必要になることがあります。

まとめ

自宅やその他の居住用不動産を売却する際、特定の条件を満たすことで譲渡所得の一部を非課税とする特例が適用されます。さらに、同じ年度内にいくつかの不動産を売却した場合、それらの合計の譲渡所得が課税対象となります。売却時の税金は、物件の種類、条件、所有期間などの多岐にわたる要因で変わるため、知識のあるパートナーを選ぶことが重要です。

弊社では、売却時の税金に関する的確な対策方法を提供し、お客様の懸念を和らげるとともに、専門のファイナンシャルプランナーが無料でアドバイスを行います。売却の際のサポートを積極的に行っておりますので、質問や相談がある際には、どうぞお気軽にご連絡ください。

ゴジュパーの無料オンライン査定・売却相談はこちらよりご依頼ください。オンラインのため全国対応可能です。